【macro巨汇网讯】-摩根士丹利(Morgan Stanley)的经济学家预计,随着通胀降温,美联储将在未来两年大幅降息,而高盛集团(Goldman Sachs Group Inc.)的分析师预计降息幅度会更小,开始降息的时间也会更晚。

以美国首席经济学家艾伦·曾特纳(Ellen Zentner)为首的摩根士丹利(Morgan Stanley)研究人员在周日发布的2024年展望报告中表示,美联储将在2024年6月开始降息,然后在9月再次降息,从第四季度开始的每次会议上都将降息,每次降息25个基点。他们说,到2025年底,这将使政策利率降至2.375%。

与此同时,高盛预计,2024年第四季度将首次降息25个基点,随后每季度降息一次,直至2026年中期——总共降息175个基点,目标利率区间定在3.5%-3.75%。这是该行经济学家大卫·梅里克(David Mericle)周日发表的2024年展望。

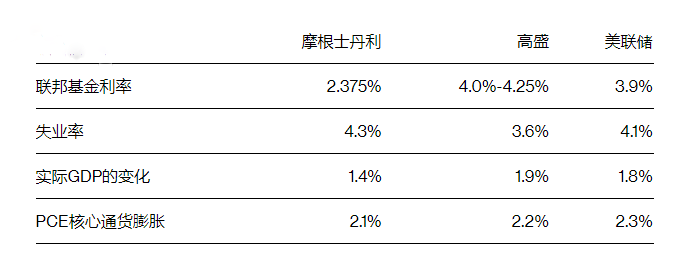

高盛的预测更接近美联储的预测。根据政策制定者的预估中值,美联储9月份的预测显示,明年将有两次降息25个基点,到2025年底的政策利率将保持在3.9%。美联储理事和地区银行行长将在下个月的会议上更新他们的预测。

摩根士丹利的团队认为,经济走弱虽然不会导致衰退,但有理由采取更大规模的宽松措施。他们预计失业率将在2025年达到4.3%的峰值,而美联储的估计为4.1%。经济增长和通货膨胀也将低于官方预期。

以下是摩根士丹利和高盛对2025年美国经济增长的部分预测,以及美联储官员9月份预测的中位数:

曾特纳的研究小组在报告中表示:“长时间的高利率会造成持续拖累,不仅抵消了财政刺激,还会使经济增长从2024年第三季度开始持续低于潜在水平。我们仍然认为,美联储将实现软着陆,但经济增长放缓将使衰退担忧继续存在。”

摩根士丹利表示,尽管招聘将放缓,但由于雇主留住员工,美国应能避免经济下滑。他们说,这将影响可支配收入,从而影响支出。

该团队还预计,美联储将于明年9月开始逐步退出量化紧缩政策,直到2025年初结束。他们预计美联储将每月削减100亿美元的美国国债决选上限,并继续将抵押贷款再投资于美国国债。

高盛预计,由于均衡利率上升,美联储将维持相对较高的利率,因为“金融危机后的逆风已经过去”,预算赤字可能会持续扩大,并提振需求。

高盛的梅里克写道:“我们的预测可以被认为是美联储官员之间的妥协,他们认为一旦通胀问题得到解决,就没有理由保持基金利率在高位,而另一些人认为没有理由刺激已经强劲的经济。”