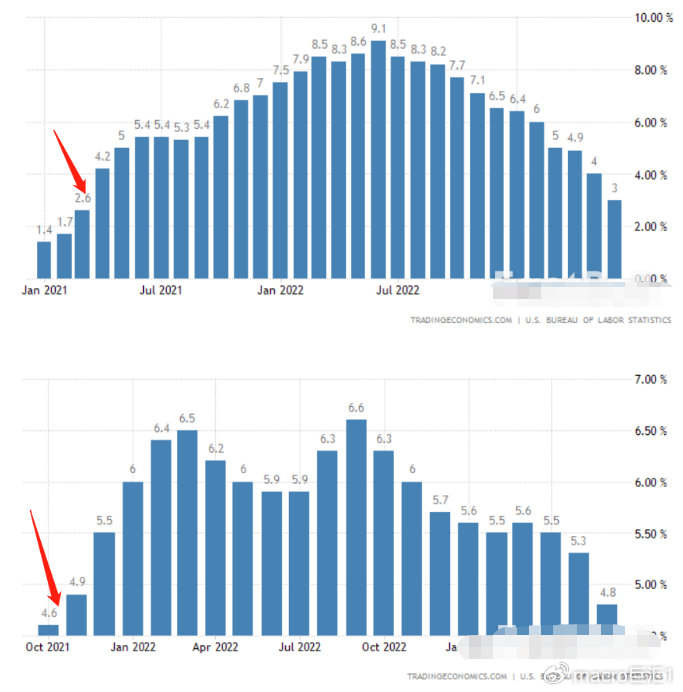

本周三,美国劳工部发布最新的CPI数据。在高基数的影响下,美国6月CPI同比增加3%(预期3%),核心CPI同比增加4.8%(预期4.9%)。

今天的数据也意味着美国的CPI已经跌至2021年3月以来的新低,而更为“顽固”的核心CPI也是自2021年10月后的新低。

根据金融博客ZeroHedge的统计,最新的数据也意味着名义CPI连续12个月下降,打平了1921年以来的最长连续下降纪录。

由于2022年的6月正好是本轮美国通胀率的高点,所以本次数据的显著下降也受到高基数的强力助攻。不过从环比数据来看,6月CPI和核心CPI均环比上涨0.2%,完全符合市场预期。

正因如此,数据公布后CME“美联储观察”工具显示,7月加息25个基点的概率仍然高达90%。

重点依然是核心通胀

从最新的数据也能看出,鲍威尔等美联储官员们反反复复强调的核心通胀“持久且顽固”的问题。房租、剪头发、修车等日常活动都与核心通胀有关。

在周三的CPI明细数据中也能看到一些新的迹象。虽然能源价格依然是推动通胀转冷的核心因素,但机票和二手车的价格也在6月意外出现了环比下降。然而,占了整个CPI三分之一权重的住房指数依然环比上升0.4%,同比增速达到7.8%。根据最新的数据,扣掉住房指数的核心CPI年率也在6月跌破了4%的关口。

市场表现及分析师快评

通胀数据如预期走软后,美股三大期指一同拉升,标普500指数有望在周三冲击4500点。与此同时,现货黄金拉升超10美元,一度冲击1950美元/盎司,而美债收益率则出现了不同程度的下滑。

考虑到7月“大局已定”,9月的FOMC会议还为时尚早,市场下一步将转向8月的美联储杰克逊霍尔年会。

数据发布后,前纽约联储主席威廉·杜德利表示,今天的数据引发了一个问题:7 月份是否会是最后一次加息。他个人而言,更希望看到非农数据和工资增速放缓。如果劳动力市场过于紧张,通胀率将很难回落至2%。

盈透证券首席策略师Steve Sosnick表示,很难否认数据层面的改善,但最终仍需将远高于预期的每小时收入与低于预期的CPI协调起来。关于未来利率上调的路径,他认为本月晚些时候会发生一次上调,但“关于在接下来的几个月是否会有另一次上调,现在来说是未知的。”

FHN Financial的Chris Low也对“通胀能否保持这么低”提出了质疑:“目前来看,这是不太可能的,尤其是现在经济正在更广泛的领域增长。强劲的实际收入增长削弱了紧缩政策的效力,而政府支出仍在为增长提供强大的推动力。我们预计在今年剩余时间里,通胀进一步降低的进展会很小。”