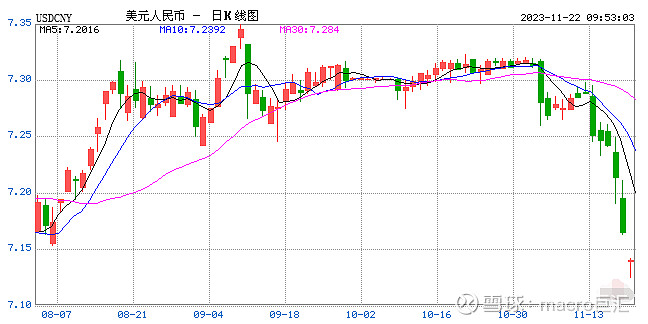

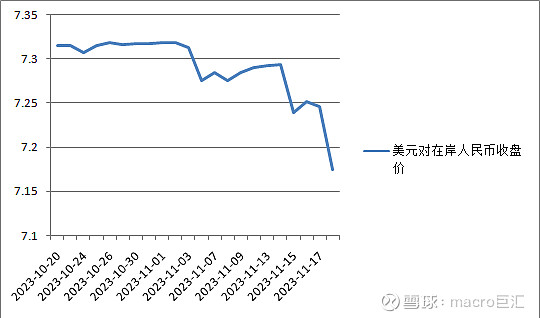

周一(11月20日),人民币(7.1431, 0.0077, 0.11%)突然狂飙。在岸、离岸人民币对美元持续走高,在岸人民币一举突破了7.18关口,刷新8月来高点。

截至北京时间当日16:30,美元/人民币报7.1747,较上一交易日大涨718点,最近一周涨幅接近1200点;美元/离岸人民币报7.1818,较上一交易日涨约360点。当日中间价为7.1612,即时汇率和中间价的价差逐步弥合,这是过去一年来都不曾看到的。

上周人民币就单周大涨近500点,中美关系出现的积极信号、美债收益率下行、出口商季节性结汇需求等三大因素推动人民币走稳。尽管人民币的后续走势仍取决于中美利差变化和中国经济复苏情况,但短期情绪推动的逼空行情有可能导致人民币超涨。巴克莱外汇、宏观策略师张蒙对记者提及,出口商在年底和春节期间的结汇也会推动即期汇率不断向中间价靠拢。

市场情绪转好推动人民币暴涨

由于美元持续强势,2023年大部分时间内人民币对美元贬值,但在中国央行的强势维稳信号下,汇率大部分时间稳定在7.3左右。

近期,多股力量一起推动人民币汇率反弹——美国加息终结的预期高涨,推动10年期美债收益率从5%以上一路回调到4.5%,美元指数(103.5765, -0.0297, -0.03%)也相应走弱。机构预计,美国经济增长将在2024年放缓,美联储将开始降息;同时,机构预计中国经济增长将企稳,且中国央行在明年春季后不再降息。

关键因素包括中美关系出现的积极信号。根据新华社报道,当地时间11月15日,中美两国元首在美国旧金山斐洛里庄园会晤。两国元首就事关中美关系的战略性、全局性、方向性问题以及事关世界和平和发展的重大问题坦诚深入地交换了意见,同意推动和加强中美各领域对话合作。

季节性因素也值得关注。第一财经此前就报道,在年末和农历新年之前,出口商往往会有季节性结汇的趋势,即将美元应收账款转换为人民币,这可能推动人民币对美元走升。

渣打目前预计,美元/人民币将在2024年上半年保持在7.20到7.15之间,然后在第四季度下降至7.00。巴克莱预计,美元/人民币在2023年仍将在7.25~7.35区间波动,2024年的目标价为7.2。

经济复苏前景和政策措施仍是关键

未来,中国经济的复苏进程仍是人民币能否持续反弹的关键。

9月中国PMI重新站上50,三季度GDP同比增长4.9%,好于预期。但经济仍处于弱复苏趋势中,10月PMI、出口、通胀数据显示需求改善偏弱,10月CPI和PPI均为负值,短期猪价疲软和油价回落,延缓了通胀修复进程。

外界目前关注的重点之一在于,财政引擎是否将继续启动。

美元前景仍存变数

未来美元指数的变化亦备受关注,目前美元指数交投于103.5附近,较此前106的水平大幅回落。美国近期CPI下降得比预期更快,巩固了市场对于美联储不再加息的预期。

随着上周美国其他一些关键的经济指标也表现疲软,比如工业生产和失业救济数据,以及油价急剧下跌,这引发了市场猜测,美联储可能会在2024年比预期更早地开始降息。

由于本周四(23日)是感恩节假期,美国数据将提前一天发布,FOMC会议纪要将于北京时间周三而非通常的周四发布。自上次会议以来,美联储主席鲍威尔的发言表明,由于通胀压力继续以渐进的步伐缓解,美联储没有急于进一步提高利率。随后CPI数据较弱,PPI数据也不及预期,都表明物价压力正在减弱。因此,交易员认为,除非FOMC会议纪要显示美联储比预期的更为鸽派,否则其影响可能有限。而如果信号更为鸽派,可能会看到美元继续下跌。总体而言,市场大部分时间可能将以盘整为主。

除了降息时机,缩表何时暂停也备受关注。自去年以来,美联储资产负债表已经缩减了大约1.2万亿美元,降至7.8万亿美元。高盛近期表示,美联储可能在2024年三季度左右开始考虑减缓缩表速度,并在2025年一季度结束缩表。到那时,预计银行储备将占其资产的12%~13%,而美联储的资产负债表将占GDP的22%左右(目前约为30%,2019年为18%)。关键风险则是美国在2024年预期的债务供应增加,可能导致国债拍卖遇到瓶颈,迫使美联储提前停止缩表。