为什么你使用技术指标总是亏钱?

作为交易者,你可能会被告知,要远离技术指标,原因可能包括技术指标的滞后性、无法预测市场情况等等。但是,我要说的的是,以上原因只是借口,很多交易者使用技术指标依然出现亏损的真正原因在于以下3个方面。

1、被困于“指标游戏”

许多交易者不知道技术指标游戏如何玩。他们认为正确的玩法应该是将各种指标组合,丰富自己的指标类型。因此,他们会购买最新的指标,帮助自己破解游戏密码。在多次失败尝试之后,他们可能会疑问,同样使用技术指标,为什么别人能赚钱,自己却亏钱?

我认为,背后的原因在于,指标是价格的衍生品,只会告诉你市场已经发生了什么,而无法告诉你市场会发生什么。

因此,无论你尝试将多少种指标组合,如果仅依靠交易指标来做出决定,你永远无法盈利。交易指标旨在协助你进行决策,而不是成为决策者。

2、叠加使用同类指标确认信号

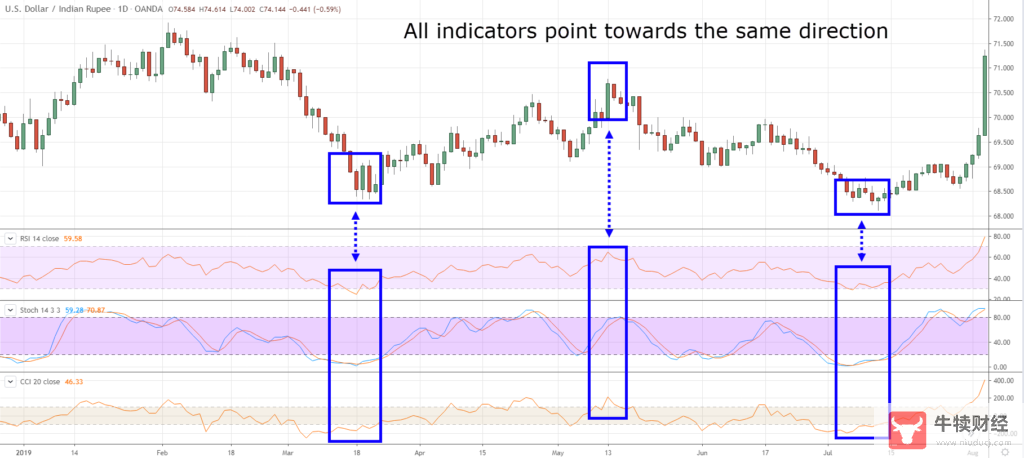

如果MT4上出现以下图表......

你可能会认为,“信号非常强烈”、“三个指标同指向同一个方向”、“市场价格即将推高”。对不起,你的想法是错误的。这是使用交易指标的错误方法,因为RSI、CCI和随机指标都属于震荡指标,这意味着这些指标的值是使用类似的数学公式得出的,也就解释了为什么他们朝同一方向移动。

因此,不要因为多个指标确认了信号,就误以为信号十分强劲,很有可能是同一类指标。

3、盲目模仿他人的交易指标

看到很多交易者使用某个技术指标盈利之后,你就开始模仿他们,与他们使用相同的指标、设置等,结果你自己仍处于亏损状态。

其中原因可能在于,你看到的只是表面,没有看到完整的交易情况。他们之所能利用该指标盈利,并不是因为找到了“完美”信号,可能在于他们知道如何在不同的市场条件下进行调整,使用不同的指标。

因此,如果你只是盲目的跟风或模仿,那么当市场条件发生变化时,你的交易指标就会失效,最终导致你亏钱。

专业交易者如何使用技术指标?

那么到底如何正确使用技术指标呢?我认为秘诀在于根据目的对交易指标进行分类。使用技术指标的目标有:筛选市场情况、识别价值区域、确认入场时间、管理交易。具体情况如下:

1、如何使用技术指标筛选市场情况?

所有的技术指标都能在某些时候发挥作用,但是无法一直有效。因此,你必须了解执行交易策略的市场条件,并避免表现不佳的市场条件。

a. 移动平均线(MA)

MA是一种趋势追踪指标,可用于筛选市场趋势。例如,如果价格高于200 MA,则市场处于长期上升趋势中。

b. 平均真实波幅(ATR)

ATR是一种衡量市场波动性的指标,可用于确定波动性较高或较低的市场条件。例如,如果你的交易策略在低波动性环境中运行良好,则寻找在52周低点时的ATR值进行交易。

2、如何使用技术指标识别价值区域

价值区域是指潜在做空或做多区间。例如,裸K交易者会使用支撑或阻力线、趋势线、通道等进行识别。当然,你也可以通过使用技术指标进行识别。

a. 相对强弱指数(RSI)

RSI是一种衡给内时间内损益情况的动量指标,对确定均值回归行为的价值区域十分有用。这意味着,当价格下跌时,价格会出现“反弹”,并继续保持长期上升趋势。因此,计时“反弹”的一种方法是,在10 RSI跌破30时寻找交易信号。

不过要注意的是,这种做法不适用于所有市场,仅适用那些有均值回归行为的市场,比如股票。

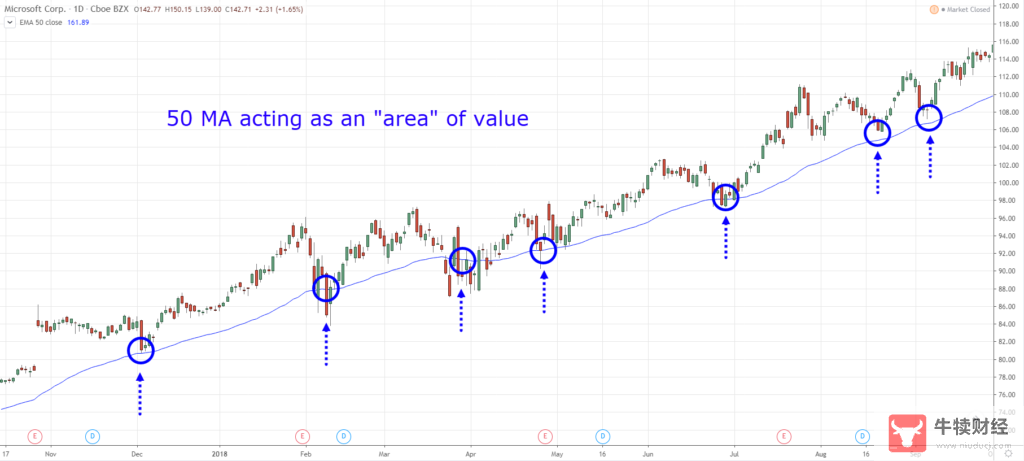

b. 移动平均线(MA)

上文中提到MA可用于筛选市场条件,其实一个指标可以有多种用途,MA也可用于帮助确定价值区域。在趋势市场环境下,价格很少会重新测试以前的支撑位或阻力位,这就是MA的作用。

例如,在正常趋势中,价值区域一般在50 MA附近。

在强劲的趋势中,价值区域一般在20 MA附近;

在疲软的趋势中,价值区域一般在200 MA附近。

3、如何使用技术指标确认入场时间

大部分交易者对于自己的交易设置都非常熟悉,例如,知道如何交易突破、回撤、反转等等。但是,在实际下单的时候,他们会犹豫,因为价格行为没有十足说服力,可能是蜡烛图不够大、收盘不够强劲、上影线太长等等。此时,交易者需要借助技术指标判定明确的入场时间,从而做到下单时不再犹豫。

a. 随机指标

与RSI类似,随机指标也是一种动量指标。但随机指标的值超过30时,表明市场进入看涨趋势,此时随机指标充当做多入场触发。

如果随机指标的值低于70,表明市场进入看跌趋势,此时随机指标充当做空入场触发。

交易信号和入场触发是两种不同的情况,必须先具备有效的交易信号,才能寻找入场触发,然后下单。

b. 唐奇安通道

唐奇安通道是由Richard Donchian开发的一种趋势追踪指标。

默认情况下,唐奇安通道利用20天的高点和低点绘制而成,因此很容易识别过去20天的最高/最低价格。

这一点对突破交易者非常有用,他们可在价格触及唐奇安通道上阻力线后做多;在价格触及唐奇安通道下支撑线后做空。

4、如何利用技术指标管理交易?

交易管理是重要一环,如果你的入场时机正确,但是管理不善,最终仍会以亏损收场。因此,你要掌握如何利用技术指标设置止损以及离场。

a. 平均真实波幅(ATR)

设置止损时,范围不能太小,否则市场出现波动你将被迫提早离场。相反,你需要给市场一些“缓冲”空间。具体可如下操作:

首先,确定时间范围最近的价格结构(比如支撑阻力、趋势线等);

其次,将止损设置在具体价格结构1 ATR的位置。

不能长期盈利就甩锅给技术指标,你怎么不从自己找原因,只会欺负技术指标吗?长期盈利这是个巨大的目标呀,技术只是你实现目标过程中的一环,单独拎出来怼它,这显然是不公平的。

也就是说你要做到长期盈利到底靠什么,在个人的努力之外,技术指标以及其他工具到底扮演着什么角色?这个问题自然也没有标准答案了,看你怎么理解吧。

长期盈利具体指什么,如果你只做短线,投资经历也很短,那这就跟长期盈利没有半毛钱的关系了。这里不讨论在短线操作上如何长期盈利的问题,那是一言难尽,反正有一点它的难度很大。

那就从大类资产上面来看长期盈利的吧,还是以国内的情况来说明。

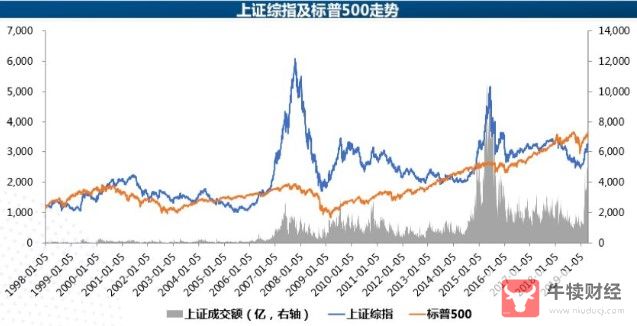

一般来说,风险和收益应该是匹配的。A股市场长期来看并非收益率不高,而是风险收益的“性价比”比较差,股票市场波动太大。

从这张图中我们看到,1998年以来上证指数的收益率并不比标普500指数差多少,但是其波动率远高于后者。从长期投资盈利体验的角度看,标普500指数的投资者感受明显会好得多。

过去20年(截至到2019年初),A股年化收益率不到8%,但是对应的波动率超过了20%,这也是为什么许多投资者认为A股盈利体验不好。

也就是说,大家对A股长线不感冒的主要不是它的收益不高,而是风险调整后的持续收益波动有点大,这就导致很多人拿不住。

当然了,从好的方面来说,你要是一直投资A股大盘指数,那这过去20年,你就做到了长期盈利了。

如何在盈利的同时还能降低一下波动呢,这时候多类资产的组合投资就是一个可行的选择了。

这样做的目标并非实现收益率最大化,而是要争取性价比最高,提高风险收益比。简单来说,就是你每多冒一分钱的风险,就应该多获得一分钱的收益,收益和风险应该是相平衡的。如果,能够通过多类资产的配置,你多冒一分钱的风险,获得了两分钱的收益,那就提高了投资组合的风险收益比。

那么,大类资产配置是如何做到的呢?它们的核心是低相关性。在多资产组合中,并非你持有的资产越多越好,而是要确保资产之间的低相关性。这样就能取得“东边不亮,西边亮”的效果,这也符合达利欧资产再平衡的理念。最简单的,你可以加入债券、加入商品期货、甚至加入衍生品。通过增加负相关或者零相关的资产,将大类资产配置的波动率大幅降低。

这样来看,长期盈利跟技术指标没有必然的联系,就像美股一样,你一直定投标普500,那这个长期盈利就已经战胜市场上7成以上的参与者了。所以,你不能长期盈利很可能就是方向不对头,没有短线赚钱的命,非要往上面撞,那结果自然就有点惨不忍睹了。

希望以上内容能够对你在是用指标交易的时候,起到一定的帮助!!