起因

这篇文章跟小伙伴们聊一聊趋势追踪系统中一个常见的伪策略——平仓反手,持续在市。

写这篇文章的起因是上周我在知乎上回答了一个“如何评价xxx的交易系统”的问题。这个系统本身毫无新意,也不具备什么操作性,所以我就使用了嘲讽技能解构了一下其被小白追捧的逻辑。

发送之后觉得没有给出什么干货,于是就补充了一句:追踪趋势是可以理解的,但是像这种来回反手的策略,是打着追踪趋势的旗号在博傻呢。没想到,这个补充一下子戳到了一些小伙伴的痛点,评论区批评不断,另外私信也收到了各种“问候”。

当然,也有小伙伴确实不理解为什么不能持续反手,我自己做交易的初期也被这个问题困扰了一段时间,所以还是决定写这篇文章阐述下。

什么是“平仓反手,持续在市”策略?

趋势是个好东西,只要骑上它,就能狠狠地赚上一大票。但是,这家伙也很坏,来去从不打招呼。所以,对于抓趋势的小伙伴来说,最害怕的就是错过趋势。

那么怎么办呢?市面上广为流传的方法是使用技术指标,通常是趋势指标来追踪趋势,只要信号一出现就开仓跟进,这样就可以保证不错过每一个大趋势了。这就是我们常说的趋势追踪系统。

其中受众最广的用来进行趋势追踪的技术指标就是均线。

我曾经就尝试使用过各种均线策略:

当K线收盘升穿30日均线后开仓做多,当K线收盘跌穿30日均线后多单平仓反手开空单。用了一段时间效果不好,于是我改进了一下策略,使用双均线系统。当30日均线与60日均线金叉之后开仓做多,当两条均线死叉后多单平仓反手开空仓。

本质上单均线策略跟双均线策略并没有什么不同。当我们使用K线的收盘价击穿均线作为信号时,其实使用的就是1日均线与30日均线的金叉死叉作为交易信号。因此单均线与双均线的区别只是均线参数的区别。

很自然的,我们会想到测试不同的均线参数组合。但是测试结果都大同小异。于是又考虑给每一笔开仓加上一个固定的止损,本意上是希望“截断亏损,让利润奔跑”,但是实际上,在截断亏损的同时,也截断了一些即将奔跑起来的利润。

我们仔细分析这些策略,它们有两个共同点:

交易信号的方向是多空交替的

每一个交易信号都开仓

我们观察交割单可以发现,BUY与SELL是持续交替的。因为多单的平仓信号就是空单的开仓信号,而空单的平仓信号就是多单的开仓信号。并且为了避免错失趋势行情,原则上每一个交易信号都会跟随。体现在账户上就是永远不存在空仓期,除非是添加了止损策略,那么交易信号被止损后会出现短暂的空仓期,但是交易方向仍然是多空交替的。这种情况就是文章开头提到的——“平仓反手,持续在市”策略。

为什么是伪策略?

为什么说这是趋势追踪系统的伪策略呢?

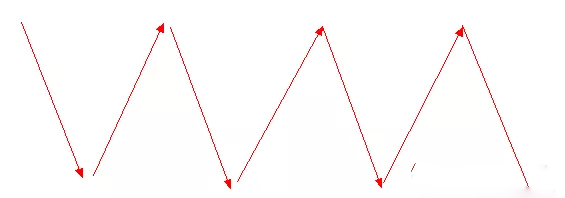

我们来设想一个情景,什么情况下多空交替开仓可以持续盈利呢?应该是下面这种情况:

当市场的价格走势呈现出V型反转的形态时,平仓反手策略理论上可以获利。但是若想平仓反手策略持续获利,那么就需要市场持续地出现V型反转形态。我们姑且不论V型反转在市场走势中出现的概率有多低。我们单说一点,如果市场持续的走出V型反转,那么它不就像上图一样,是一个宽幅震荡走势吗?

如果回调不够深,就难以形成V型反转,反手的交易就难以获利。如果回调足够深,此时市场就不是趋势状态,而是震荡状态。换句话说,这样一个趋势追踪策略只有在一个宽幅震荡的走势中,才能有持续良好的表现。那么说好的趋势追踪在哪里呢?

“平仓反手”策略在不同市场结构中的表现

在一个强趋势行情中,“平仓反手”策略的表现如何呢?

这是在以前的文章中使用过的一个极为罕见的强趋势案例。

欧元兑美元日图自标注1开始持续下跌了将近3500余点,整个下跌趋势维持了将近一年的时间。在图中我添加了4条指数移动平均线(相对于简单移动平均线更平滑),参数为常用的5/10/20/30。

我们可以看到在趋势运行期间,价格对不同参数的均线都存在向上穿越,这意味着如果使用平仓反手策略的话,我们需要了结空单开立多单,但是多单几乎都以亏损告终,而空单的每一次平仓几乎都是反弹的高位。

与此同时不同参数的均线组合也会形成金叉提示做多信号。和K线对均线的穿越类似,做多信号提早结束了空单利润,又引发多单的反复亏损。从上图看参数较大的均线交叉较少,这是因为我使用了更为平滑的EMA均线,如果使用MA均线的话,均线反复交叉会更为剧烈。

我们可以观察到一个现象,当我们使用较大的均线参数时,不必要的反手信号会被过滤掉一些。这似乎是趋势追踪突破困境的一条生路,然而在另一种情景下,这条生路又变成绝路。比如在弱趋势的市场结构下。

这是发生在上图那波强下跌趋势之前的一段弱上升趋势。

很显然它是趋势的,但是这个趋势很弱极难把握。它每一次对高点的突破都浅尝辄止,但是回调又特别地深入。价格每一次都突破较大参数的均线。如果使用较小参数的均线,多空都或多或少能有获利的空间,但是如果使用较大参数的均线,则极有可能买在高点卖在低点。

当然还有下面这么情况,不管你是大参数还是小参数,通通都得缴械投降。

这种震荡行情对于趋势追踪系统来说是无解的。不管怎么测试参数组合,怎么设置止损都事倍功半。顺便说句,这个震荡走势持续了一年半。对于做单一市场趋势追踪的小伙伴来说,几乎很难扛得过去。这波行情发生在强下跌趋势之后。

都是反手惹的祸

从上面三个案例我们观察到:在不同的市场状态下,平仓反手的趋势追踪策略都不能很好地追踪趋势。造成这种局面的原因并不是我们最初认为的参数问题,而是持续不断的反手。

下面对这个原因做出解释:

平仓反手策略本意上是希望追踪到每一个趋势,而事实上只是追踪到了每一个潜在的趋势信号。

但是,一个潜在的趋势信号并不是必然转化为真正的趋势,并且这个潜在趋势信号转化为趋势的转化率比我们想象中的数字要低很多。

这个低转化率的问题主要存在于市场的震荡结构中。绝大多数的潜在趋势信号在震荡结构中无法形成能够获利的趋势。正如我们平常调侃所说的:

追一边,亏一单,两边追,来回亏。

到了趋势行情中“平仓反手”策略并没有多少好转,反倒是其“反骨仔”的本性暴露无遗。它会不断地提示你在趋势行情中逆势而为——反手。

每一个趋势交易者都非常清楚在趋势行情中应该怎么做:

要让利润奔跑

要顺势而为

回调是介入点

然而体现在交易策略的执行上竟然是“平仓反手”?(此处应该有黑人问号图,不过为了严肃,我就不配图了。)

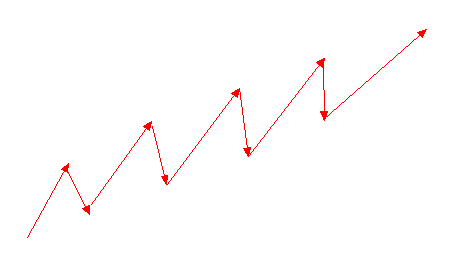

真正的趋势追踪交易者,在趋势行情的交易过程中,其交割单所呈现出的应该是持续的买-平-买-平,或卖-平-卖-平,而绝不应该是买-卖-买-卖。后者是反逻辑的,也是和趋势交易的初衷相背离的。

如果用人的一生来比喻趋势的话,其趋势的过程是生-老-病-死。那么是不是“病”完了一定“死”呢?

正常的趋势是这样的:

生-老-病-老-病-老-病-老-病-老-病-老-病-老-病-老-病-老-病-死

一个人生病了,首先会去看病,而非安排后事。如果生了一场大病,甚至会因此改掉生活中难以改掉的坏习惯。这是为了延续“生”的趋势。那么作为一个趋势交易者,当趋势进程中发生调整时,你首先想到的不应该是“入场时机”吗?怎么能心安理得地进行“机械”的“反手”操作呢?

所以,我说“平仓反手,持续在市”的所谓“机械”交易系统,本质上就是打着追踪趋势的旗号进行自欺的博傻。

趋势的“特征”

无论你使用什么技术指标或策略作为潜在趋势信号来追踪趋势,他都不会百分之百地转化为趋势。换句话说,潜在的趋势信号只是趋势的必要条件,而非充要条件。

因此,如果你交易每一个潜在的趋势信号,显然你不会错失趋势,但是你能得到的也非常有限。

那么,趋势交易者应该做什么?

趋势交易者既然干的是追踪趋势的行当,当然是要研究趋势的“特征”了。就像警察会研究罪犯的心理活动、行为特征一样。警察不会在受害人报案后将区域内所以人全部包围逐一搜查,而是会摸排走访,重点布控。趋势交易者也是一样,你不应该跟着每一个潜在趋势信号去开仓,至少应该看看它是否具备趋势的“特征”。

我知道很多趋势交易者都把精力和心思花在了设计交易系统、测试指标参数、调整止损止盈这些盘外功夫上,从而忽略了对趋势“特征”的系统性研究。

作为一个趋势交易者,你是否收集汇总了各式各样的趋势图表?你是否统计过趋势的波幅?是否测算过趋势内回调的比例?你知道一个趋势的完成大体需要多少个单位时间吗?你有分析整理过趋势初期、中期、末期的走势特征吗?除了更高的低点更高的高点之外,你还能说出哪些趋势特征吗?

比如均线粘合要比均线发散更容易催生趋势行情。还记得这个纽元的案例吗?

如果有良好的复盘习惯,研究过趋势的“特征”,就应该清楚,绝大多数的趋势转换不会是在一个单位时间完成的。以前的文章我也反复提到过,趋势的结束,不代表必然反转。它有可能是横盘整理,然后继续之间的趋势。

一个普通的守门员在扑球时靠的主要是本能,而像诺伊尔、布冯这样的世界级门将,他们会非常仔细地研究分析对方前锋的惯用脚、习惯的射门方式、角度、力度。当他们进行扑球时,是在掌握了进攻方的射门“特征”后有预判的扑救。这就是他们和普通门将的区别。

交易也是一样。如果你不掌握趋势的“特征”只是傻傻地每次都跟,这不就是德扑里的“鱼”嘛。只不过自己浑然不觉,还傻乎乎的以为自己是始终坚持交易系统的“冷酷”操盘手?

我在某个回答里说做交易要想盈利,最好是多多练习,勤做笔记。某粉丝过万的大V嘲笑我说:

“这就和上课疯狂记笔记自己骗自己的一样。”

我不争论,因为我对待交易,三观正得很。有些事情,你得试过才知道。

包括交易员在内,绝大多数失败者失败的原因,不是天赋不足,不是命运不济,就是一个字:懒。

你如果希望自己成为一个趋势追踪者,想要靠抓趋势为生,那你就要像警察研究罪犯的“特征”一样,研究趋势的“特征”。

我以前的回答里说过,我不是趋势交易者,我是趋势利用者。但是我仍然会研究趋势的“特征”。因为当你对市场的认识足够深入足够多时,关键时刻这些知识储备会救你一命。

还得说说回测。

趋势追踪的回测非常好做,会写程序的分分钟搞定,我这种不会的,用EXCEL也是极为轻松。但是,只是回测的话并没有什么用。

基本上趋势追踪系统的历史回测数据都非常难看。尤其是在外汇交易上。某些声称收益不菲的你要看看它的盈利分布是否集中。总之,如果多测试一些参数,并且使用一点止损或加仓策略的话,期望勉强为正也是可能的。

很多小伙伴对自己设计的交易系统进行测试之后特别失望,没有使用就放弃了。还有一些小伙伴测试之后信心满满,可实操中的表现并不理想。

我的看法是,对于趋势追踪类的系统,不必过于看重测试结果的期望值。负期望也是可以用的。正期望的也需要谨慎。一方面要看盈利分布是否均匀,另一方面要看趋势追踪度。

有些小伙伴只回测,不复盘。所以他自己完全不清楚系统的盈利点在哪,或者存在什么样的漏洞。趋势追踪的回测一定要复盘。

找到那种明显趋势的行情,看看你的系统能吃到多少。比如一波行情800点。你的系统吃200点。反手亏100点。再跟进吃200点,趋势结束亏100点。结果800点行情就吃到200点,追踪度25%,你说这破玩意要它有何用?

如果你的趋势追踪度较高,但是亏损主要集中在震荡结构中,这种趋势信号是可以留着用的,配合趋势“特征”进行过滤就可以了。

趋势交易本质是“无限”交易,无论你如何测试历史数据,都无法预示未来。

有兴趣的小伙伴可以研究一下西蒙斯的“大奖章”的量化策略。它不是做趋势的,虽然它描述得很含蓄,但是我个人觉得它那个策略不过就是高等级的“剥头皮”。这种属于“有限”交易,是可以在历史数据中进行对比回测的,未来行情中也会不断重复,所以它的成功率要高很多,不过也是存在容量问题。

最后,还是要安利《海龟交易法则》这本书。

众所周知,“海龟”是做趋势追踪的。那么它有没有利用到趋势的“特征”呢?还真有。

首先,“海龟”有一个严进宽出原则。突破20日高点才入场,突破10日低点就撤。

其次,“海龟”是有空仓期的。反向突破或止损后并没有强制反手,这就为趋势的延续留有了余地。

第三,“海龟”是分批入场,如果进满4单,市价要在趋势方向上延续2个ATR。这是一个非常显著的趋势特征。当趋势形成后,价格必然会沿趋势方向不断前进。如果前进,说明趋势形成概率大,最终仓位加满,如果不沿趋势前进,则有可能是假突破,那么仓位就加不满。

喵哥不建议照抄“海龟”,它的问题以前也回答解释过,并不适用于实盘交易。 不过还是建议小伙伴好好体会这个策略。

另外,还特别建议反复阅读全书。这本书三观非常正,仔细阅读反复思考的话,能够帮你建立一个非常正确的交易逻辑。

总结

几乎每一个个人交易员都会被一些书籍影响,寄望通过“机械”的交易系统或EA策略,或量化模型来避免情绪影响,达到持续盈利。事实上,这个几乎不可能达到。因为个人与机构相比,唯一的优势就是可以“灵活应对”市场走势的各种局面。

当你选择”机械“的时候,你就放弃了自己的优势,赤膊跟机构对阵。这会大大降低你成功的概率。